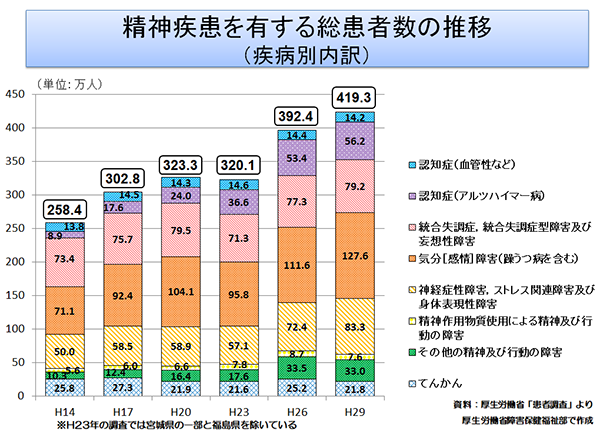

近年、精神疾患の患者数が増えている。

厚生労働省の調査によると、精神疾患を有する患者数は2002年の258万人から2017年には419万人、なんと1.5倍以上の数にまで膨れ上がっているのだ。

一方で、高齢社会の日本では社会保障費をいかに抑制するかは国家課題だ。団塊の世代が後期高齢者に達する2025頃に社会保障費が急増する可能性が高く、「2025問題」への対策が急務となっている。

そしてその一貫として、厚生労働省では精神科で入院している患者の一定割合を削減することを目標としていた。

だが、精神疾患の患者数が増加傾向にも関わらず、その入院数を減らすことなんてできるだろうか?

ここでポイントとなるのが、「在宅医療」だ。

在宅医療が広がれば、入院せずとも治療が可能となり、入院の削減ひいては社会保障費の抑制につなげていける。

そして、今回紹介する『N・フィールド』はこの社会課題に真正面から向き合っている会社だ。精神科に特化した訪問看護(在宅医療)の会社として、日本で唯一(!)全国展開している『N・フィールド』の強みに迫る。

事業:日本唯一の精神科特化の訪問看護企業!

N・フィールドは精神疾患を有する患者をサポートする、以下の事業を行っている。

- 訪問看護事業(高齢者・障がい者へは訪問介護)

- 賃貸事業

- 相談支援事業

訪問看護事業

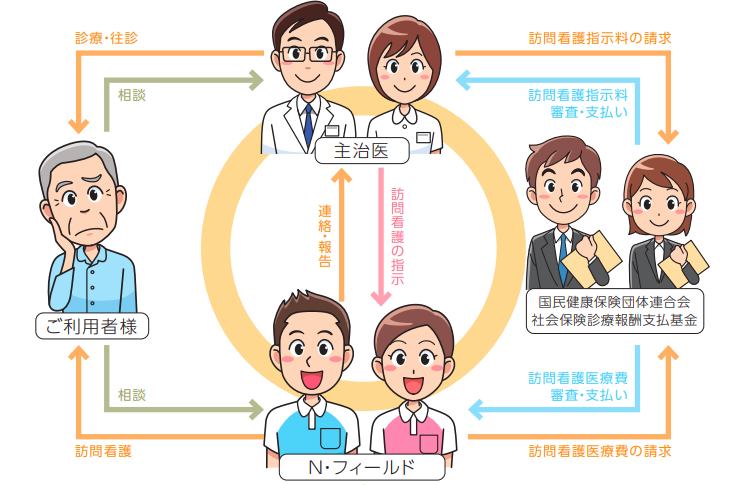

N・フィールドのメイン事業は、退院後もしくは在宅療養中の精神疾患を持つ方のサポートを行う「訪問看護事業」だ。

資格を持ったプロの看護師・准看護師が、統合失調症・アルコール依存といった精神疾患の患者を訪問し、その症状に合わせた生活指導・服薬指導を行うサービスである。

訪問看護を行う事業所である「訪問看護ステーション」は全国で200ヶ所以上あり、患者が引っ越しをしても引越し先のステーションに訪問看護を引き継げるのが大きな強みだ。

患者は医療保険・介護保険が適用されるため利用料金は一部のみ負担であり、N・フィールドは診療報酬を国保団体から受け取るビジネスモデルとなっている。

賃貸事業

訪問看護と比べて売上の規模は小さいが、N・フィールドは精神疾患を有する患者に対する賃貸事業も行っている。

疾患や保証人がいないことを理由に部屋を借りられない患者に対して、N・フィールドが転貸契約をすることで入居をサポートする。

相談支援事業

2019年から開始したサービスで売上規模は非常に小さいが、相談支援事業も行う。

地域で暮らす障がい者が自立した生活を営めるように自宅訪問でヒアリングをし、保健・医療・福祉・就労支援等が効率的に提供されるようにコーディネートをする事業である。

強み:全国に広がる拠点網と精神科への特化で競合皆無の状態

N・フィールドの強みとして挙げられるのは、なんといっても精神科特化の訪問看護ステーションで全国47都道府県に拠点を広げていることだろう。

調べてみてもこのような企業は他に一切ない。

2008年には1拠点しかなかったN・フィールドだが、2020年には200を超える拠点を設置しており、他社の追随を一切許さない状況になっている。

このように「精神科」の「訪問看護」という今まで誰も目をつけていなかった分野で、圧倒的なスピードで全国展開を実現した組織力がN・フィールドの強みだ。

業績:売上の成長トレンド続くも、膨れ上がる労務費

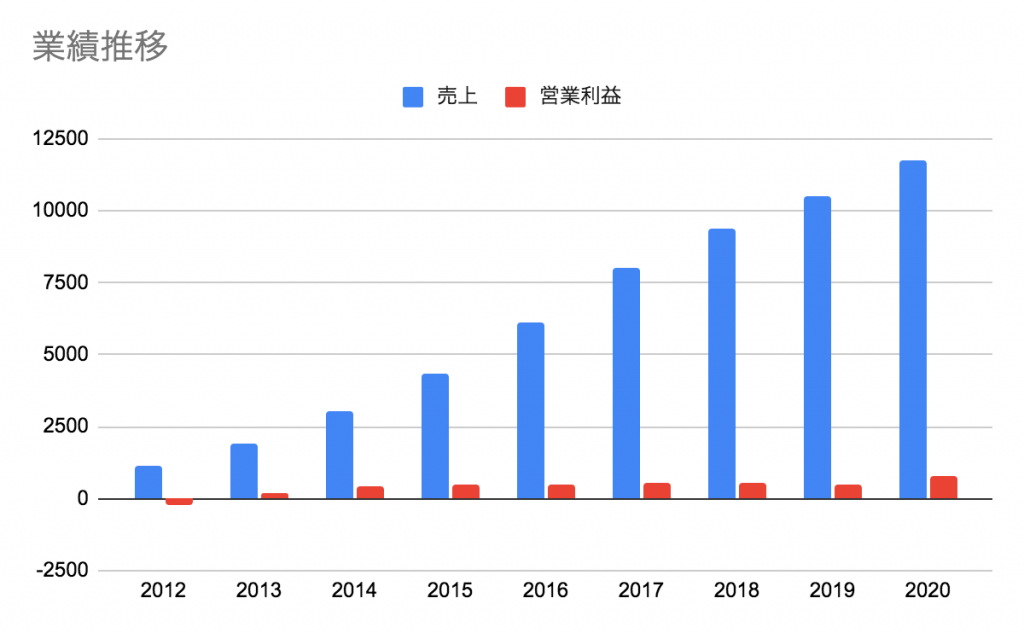

さてN・フィールドの気になる業績だが、売上は順調に成長している。

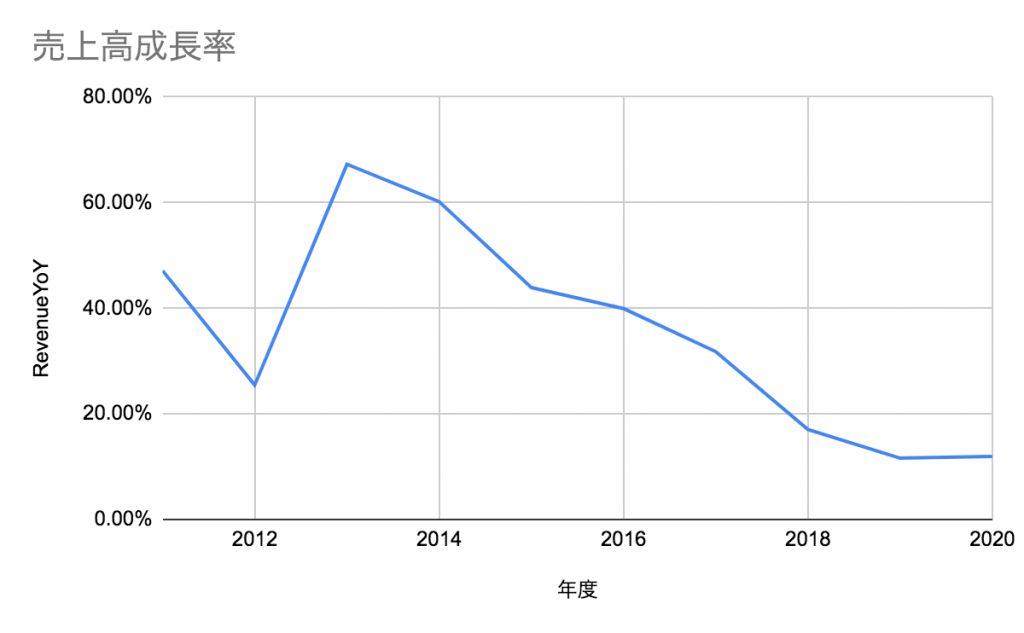

成長ペースは緩やかになってきているが、それでも2020年時点で前年比11.95%の成長を記録している。

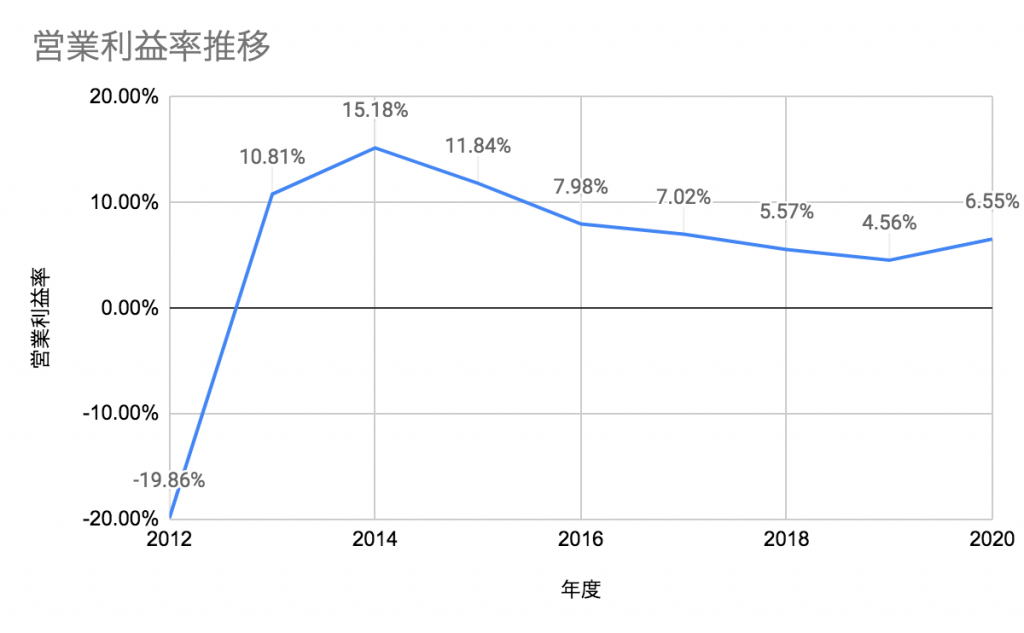

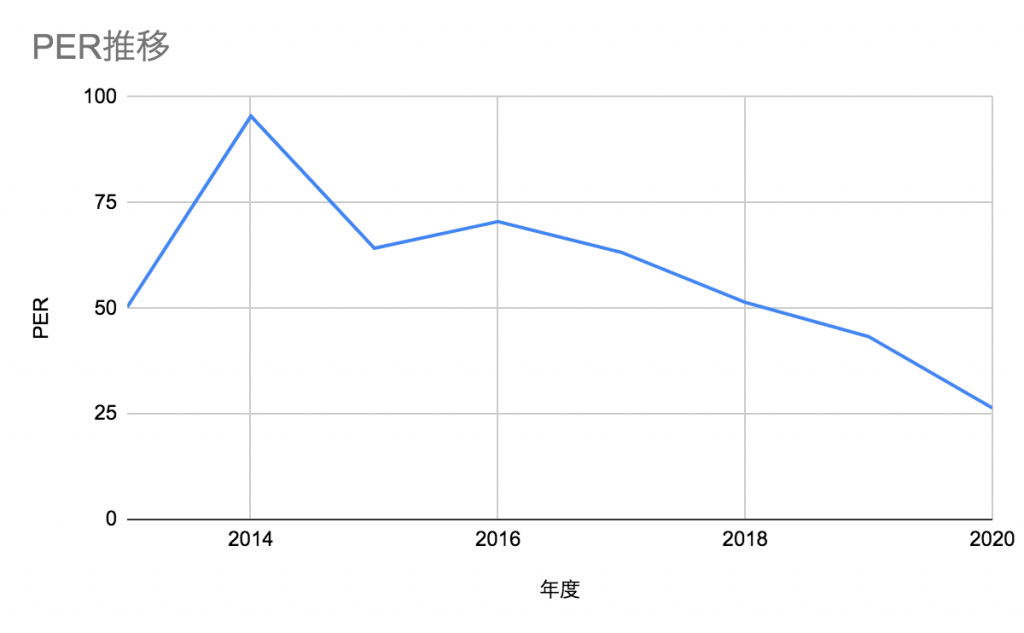

一方で2014年には15.18%に達していた営業利益率が、2016年以降は10%未満の状態が続いている。

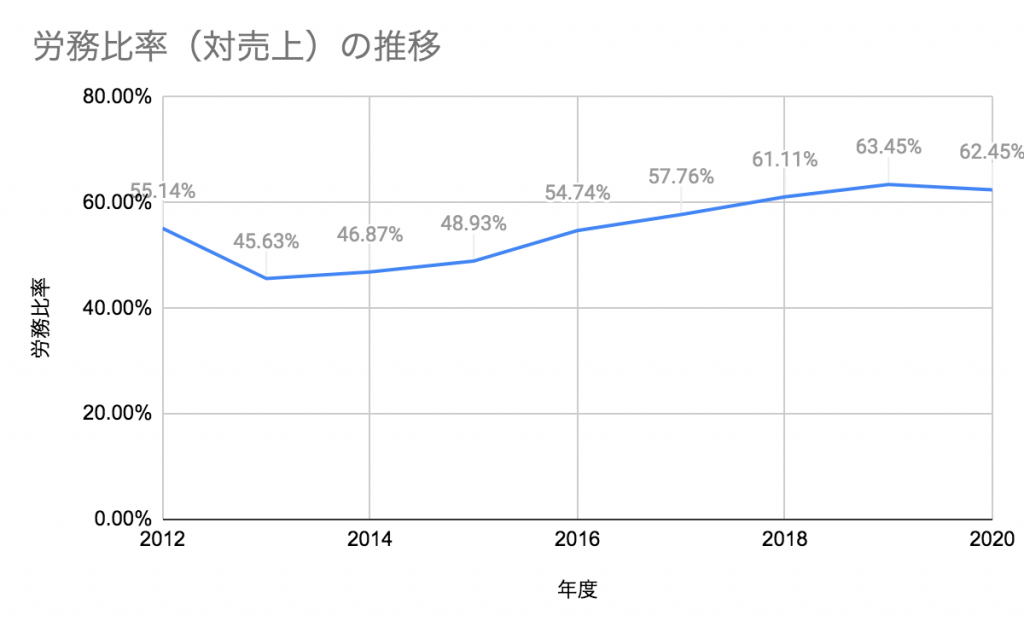

その大きな原因と考えられるのが、原価に含まれる労務費(人件費)の割合だ。2013年には45.63%だった売上に占める労務費の比率が、2020年には62.45%にまで高騰しているのだ。その差は実に16%ほどだ。

N・フィールドはビジネス的に、拠点を増やせば増やすほどに看護師を採用する必要があり、これらコストは「労務費」として原価に含まれる。

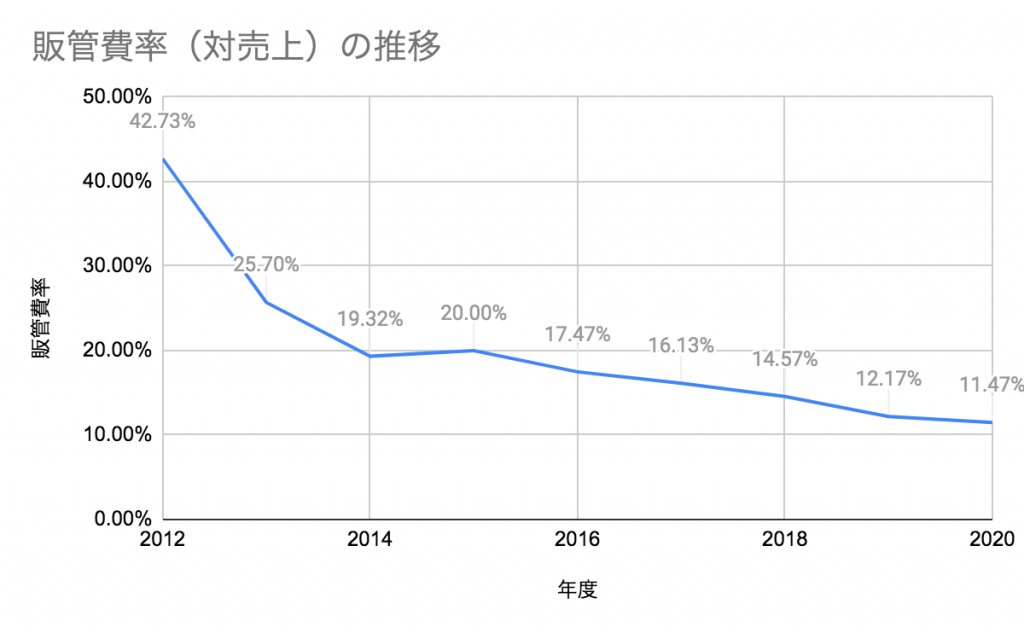

これほど労務費が高騰しては営業赤字に陥りそうなものだが、労務費のコストが増えている間に、販管費比率の方は大きく削減できている。

なお、販管費で大きな割合を占めるのは管理部門などの人件費コストだ。

拠点を増やすのに伴い看護師の採用は必須であるため、労務費は増えるが、管理部門等の人員はそれほど増やさなくとも対応ができる。そのため、拠点数が増加して事業規模が拡大していくにつれ、人件費の割合が押し下げられ、そのことにより販管費の割合も下がっているということである。

市場:増加する精神疾患の患者と国の方針との合致

N・フィールドが対象とする利用者は精神疾患を持つ方だ。つまり、精神疾患の患者数=N・フィールドの潜在顧客数、といえる。

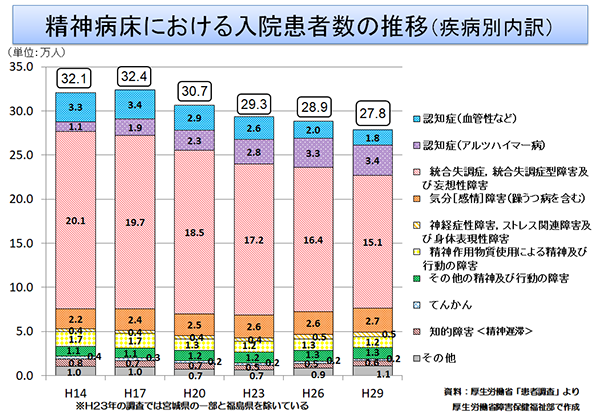

この点、2017年時点での日本での精神疾患を持つ方の数は約419万人で、そのうち27.8万人が精神病床における入院患者だ。

訪問看護が必要となる精神疾患を持つ方がN・フィールドのサービス対象と考えると、精神疾患を持つ方全てではなく、一定期間以上の長期で治療が必要となる方が対象となるだろう。

そう考えると、精神疾患の入院患者数である27.8万人がN・フィールドがターゲットとする市場と考えていいだろう。

N・フィールドは2020年時点で月間約15,000人の利用者がいる(参考リンク)が、その18.5倍程度の数の潜在顧客がまだいるということができるだろう。

もちろん入院患者が全て在宅医療にシフトするわけはない。しかし、社会保障費の抑制を図るために、精神疾患の患者入院数を削減するのは、厚生労働省の課題だ。つまり、国が在宅医療の後押しをしているのであり、その点では在宅医療ニーズというのは今後も増加が見込まれる。

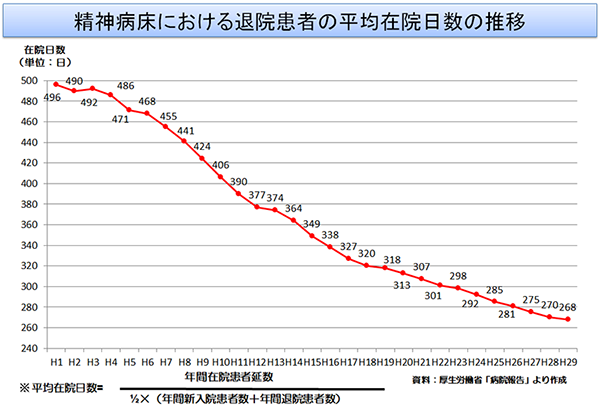

実際に上のグラフからも、精神疾患の患者数自体が増えているにも関わらず、入院数自体は減少トレンドにあることがわかる。

また、平均在院日数も著しく短縮している。実は日本の精神病床における在院日数は国際的にも非常に長く、2014年のデータだと日本が285日に対してフランスは5.8日だ。比較的長い韓国でさえ129.4日である。

この点から考えても、日本で精神疾患を持つ方を在宅医療で対応する余地がまだまだあることがわかるだろう。

株価推移:短期間で6倍以上上昇するも、その後は伸び悩む

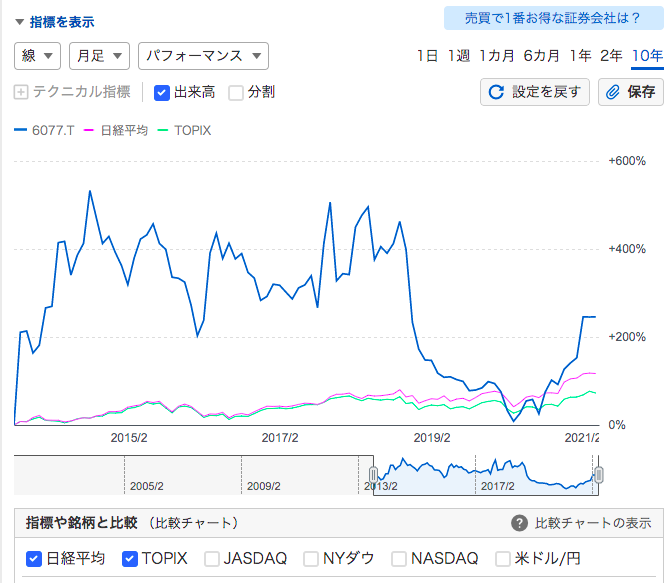

N・フィールドの株価推移だが、2013から2014年の間に350円から2190円まで、短期間で6倍以上の上昇をしているが、その後については苦戦している。

日経・TOPIXを上回るパフォーマンス。

売上成長を続けているわりに途中から株価が伸び悩んだのは、利益率の悪化と割高になりすぎたPERが徐々に下に水準訂正されているからか?

今後:在宅医療へのシフトは今後も継続が見込まれ、成長トレンドは続くか。一方で、原価コントロールが課題に。

社会保障費の抑制が国にとって大きな課題である以上、精神疾患を持つ方を在宅医療にシフトさせるトレンドは今後も続いていくと考えられる。

その点、国の方針にも沿っているN・フィールドの事業は今後も成長を続けていけると思われる。

一方で収益性を高めることは課題として残るだろう。N・フィールドの売上に対する販売管理費の比率は2020年時点で11.47%となっており、今後効率化を進めていってもその効果は限定的だ。

やはり重要なのは売上の62.45%(2020年)を占める労務費のコストコントロールだ。ただし、給料を下げるといった手法では、離職にもつながる可能性があるので安易にはできないだろう。

そうなるといかに一人あたりの従業員売上を増加させていけるかがポイントになっていく。

コメント