オンラインで物を買うとなると、まず思いつくのが楽天・Amazon・Yahooショッピングといったプラットフォームだ。

しかし、服ならZOZO TOWNのように、特定の領域に特化したECも存在する。

今回はその中でも靴に特化したECプラットフォームである『ロコンド』を紹介したい。靴に特化するからこそ展開できるその独自のビジネスの強みに迫る。

事業:靴のZOZO TOWN?靴に特化したEC運営

ロコンドは靴に特化したECサイトを運営している。「靴のZOZO TOWN」と言えばイメージしやすいだろう。

販売チャネルは複数持っているが、基本的には靴の販売に応じて一定の手数料をブランドからもらうビジネスモデルである。そのため、商品取扱高をいかに増加させられるかが経営戦略上、重要となる。

LOCONDO.jp /LOCOMALL

ロコンドが主に靴の販売を行うチャネルは、自社で運営する「LOCONDO.jp」だ。

無料返品ができ、利用者はサイズ違いを気にせずに購入できることが特徴だ。

その他「LOCOMALL」のブランドで楽天・Yahoo!にも出店しており、自社サイトにこだわらずに販売チャネルを多角化している。

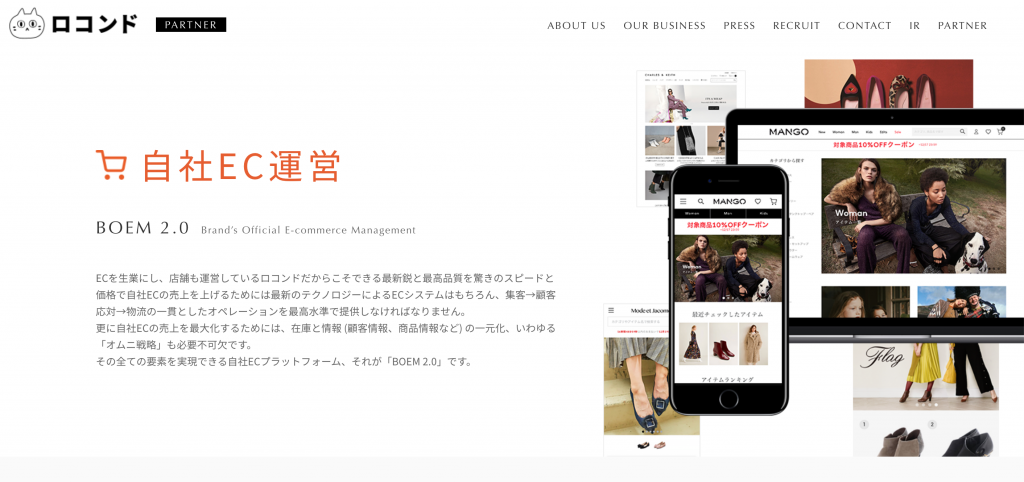

BOEM

ロコンドは、企業の自社ECを支援する「BOEM」というサービスも提供している。

「BOEM」を使えば、企業はウェブサイトや受注管理のシステムを一から制作する必要はなく、ロコンドの運営ノウハウが詰まったシステムを利用することができる。

しかも初期費用・月額費用はなく、売上をロコンドと折半するレベニューシェアモデルだ。

LOCOCHOC

「LOCOCHOC」はリアル店舗とロコンドの倉庫を有機的に連携させる、オムニサービス。

このサービスを導入した企業は、もし自社の「リアル店舗」で欠品が発生した際に、「ロコンドの倉庫」から顧客宛に直接商品を配送することが可能となる。欠品による機会損失を防ぐことが可能なサービスだ。

強み:EC・リアルを繋げるオムニプラットフォームとしての取組

靴に特化したECサイトとしての集客力はもちろんのことだが、それ以上にロコンドの強みとして挙げられるのがオムニプラットフォーム構築に向けた取組の数々だ。

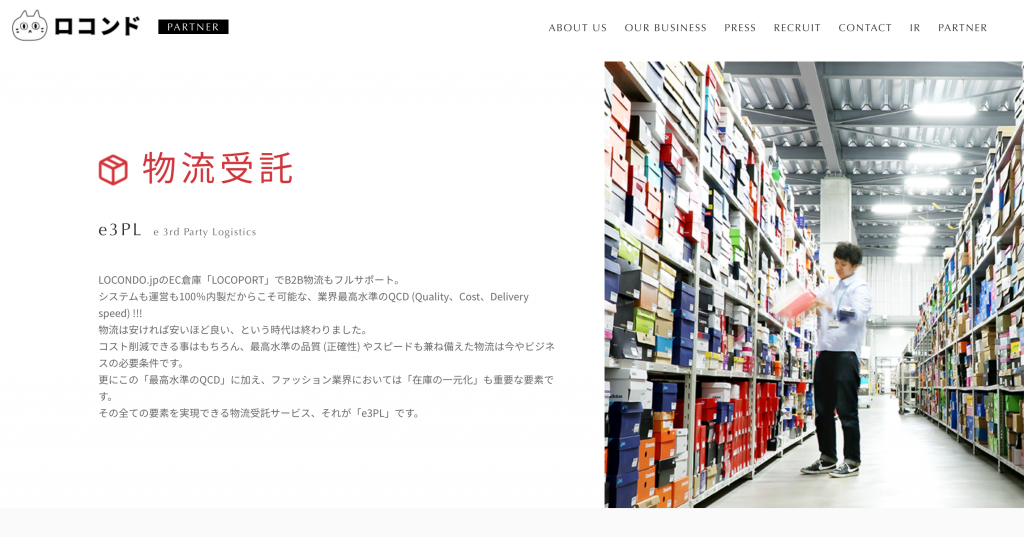

先程紹介した「LOCOCHOC」のサービスはまさにオムニプラットフォーム構築を体現した取組の一つだが、その他にも物流をサポートする「e3PL」の取組を紹介したい。

e3PL:店舗とECの在庫をシェアすることでオムニチャネル化

LOCONDO.jpの契約者はオプションとして、ロコンドの物流受託サービス「e3PL」を利用することができる。

ロコンドの倉庫である「LOCOPORT」、土日出荷・即日出荷・即日入庫・返品が当たり前のEC倉庫であり、高品質とスピードを兼ね備えた物流を実現する。

また「LOCOPORT」に置かれた在庫は、LOCONDO.jpはもちろん楽天・Yahoo!の他社モール、BOEMを利用していれば自社サイトの在庫として利用され、複数チャネルで同時に販売がされる。さらに、LOCOCHOCを組み合わせれば、リアル店舗の取り寄せ在庫としても活用できるようになり、リアル・ECを横断したオムニチャネル化が実現できる。

このように店舗とECの在庫をシェアすることで、在庫回転率を高めることができるのが、ロコンドならではの大きな強みだ。

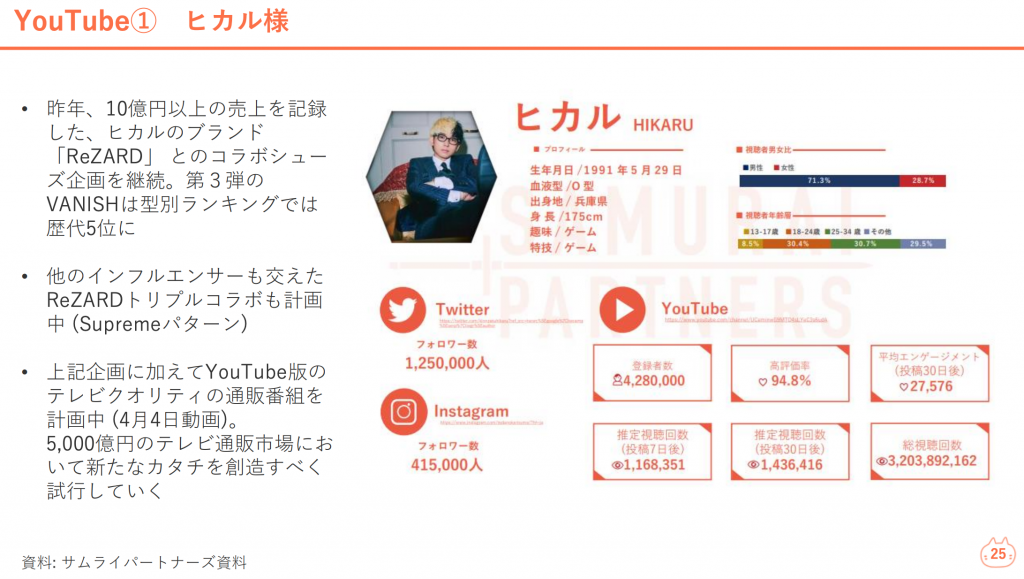

D2C:Youtuberとのコラボ商品

ロコンドが最近注力しているのが、Youtuberとのコラボシューズ企画だ。

有名なYoutuberとコラボシューズを開発・販売することで、他社プラットフォームでは入手できない商品を増やし、競合他社との差別化にも繋げることができる。

また、若年層に人気のYoutuberとコラボすることで、若い層の新規会員の獲得にもつながる。

まだ取組期間は短いが、取扱商品数以外の部分で差別化できるのは、プラットフォーム運営上では大きな武器になるはずだ。

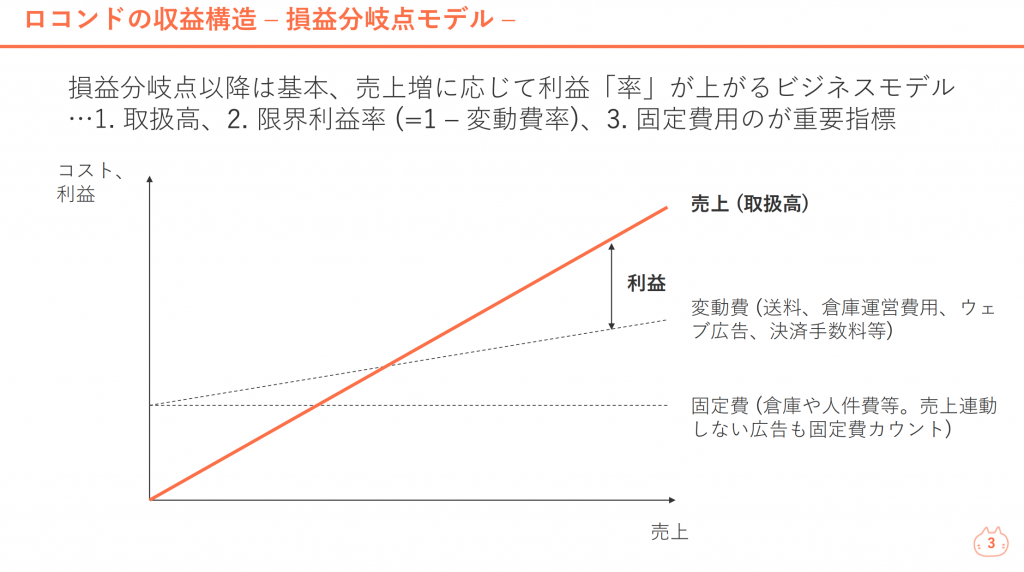

業績:肝である売上(取扱高)成長が続く

ロコンドは、損益分岐点を超えると売上の成長に伴って利益「率」が上がるビジネスモデルである。そのため、売上の源泉となる商品の取扱高が成長し続けているかが肝となる。

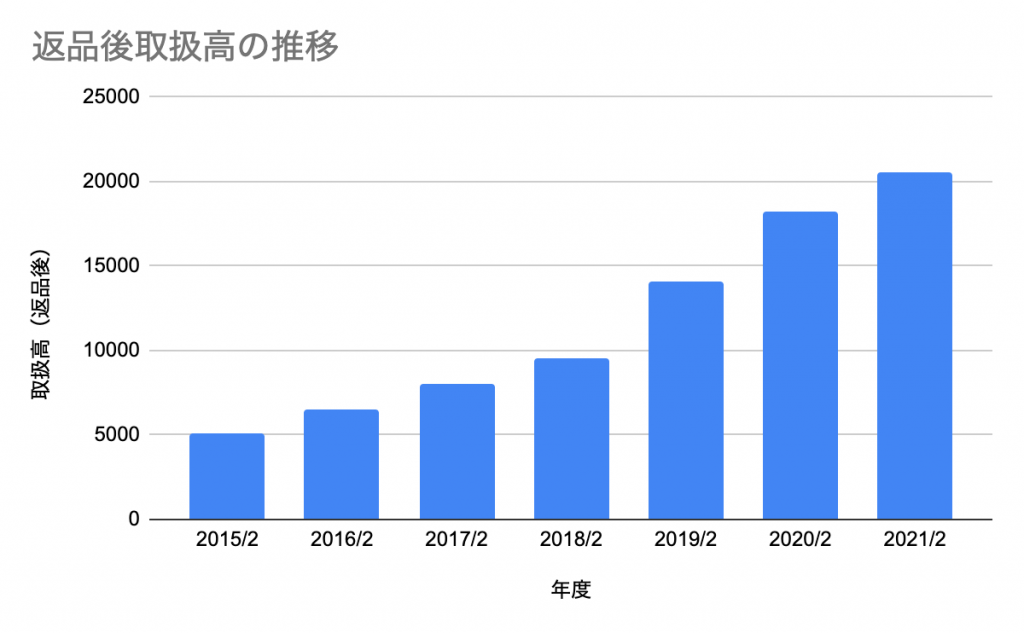

その重要な取扱高についてだが、順調に成長を続けている。ちなみにロコンドは返品も可能であるため、返品後の取扱高を見ることが重要だ。

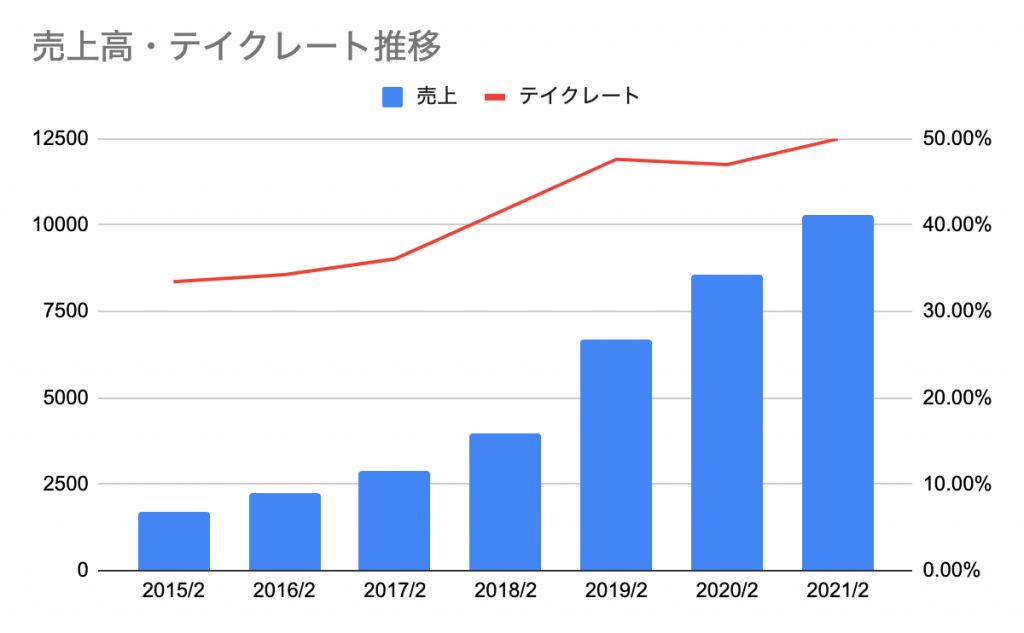

取扱高が成長しているのに応じて、当然売上高も伸びている。

取扱高の内、実際にロコンドの売上に計上される割合である「テイクレート」を見てみると、2015年2月期に33.45%だったのが、2021年2月期には49.97%まで上昇している。

ロコンドは商品を「受託」と「買取」の2つの方法で販売しており、「受託型」の場合は販売された商品の一定割合を手数料として売上計上するのに対して、「買取」は商品が販売された価格がそのまま売上計上される。

つまり、テイクレートの上昇は「買取」での販売比率が増加していることが原因だと考えられる。

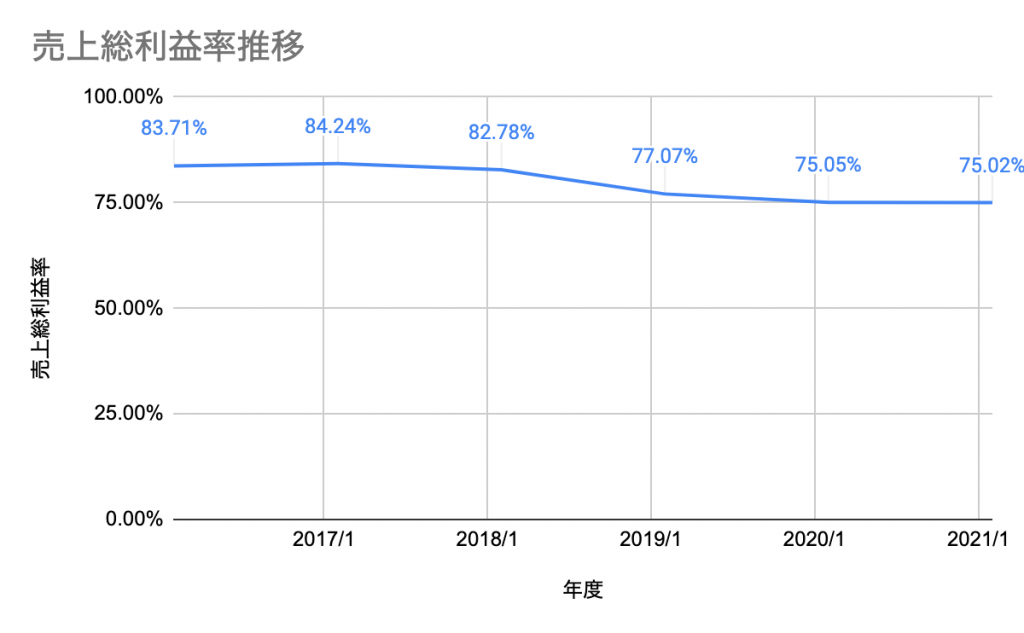

次に売上総利益率の推移を見てみると、原価の割合が大きくなっているためか、低下傾向にあることがわかる。「買取」での販売増加に応じて、仕入れの原価割合が高くなっていると考えられる。しかし、それでも売上総利益率は高い水準にある。

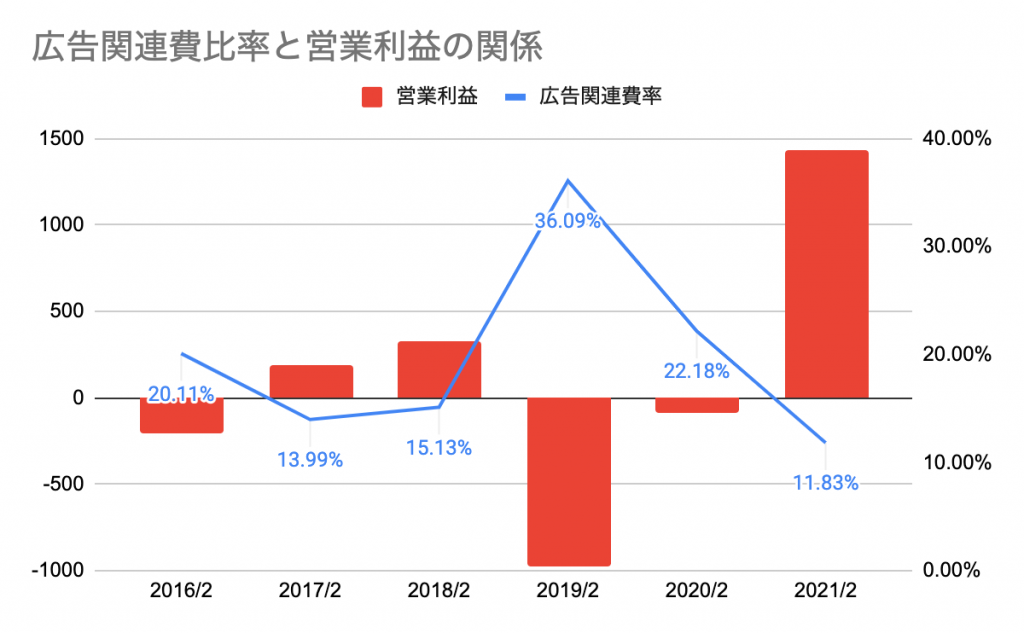

次に営業利益率の推移を見てみよう。

ご覧のように、過去には大きな営業赤字を出していた一方で、2021年2月期には一転して14%という高い営業利益率を達成している。

これぞECプラットフォーマーの強みで、売上増加に対して固定費の増加が抑えられるため、売上規模が上がるほどに販管費が抑えられ、結果として利益率も改善されていくのだ。

販管費の中で広告費と決済手数料は売上と連動して増加していくことは考えられるが、リピーター増加による広告費用最適化、返品率改善による決済手数料率の低下と、削減余地は十分にある。

実際に営業黒字になっている年度を見ると、同年の広告関連費比率を低く抑えられていることがわかる。

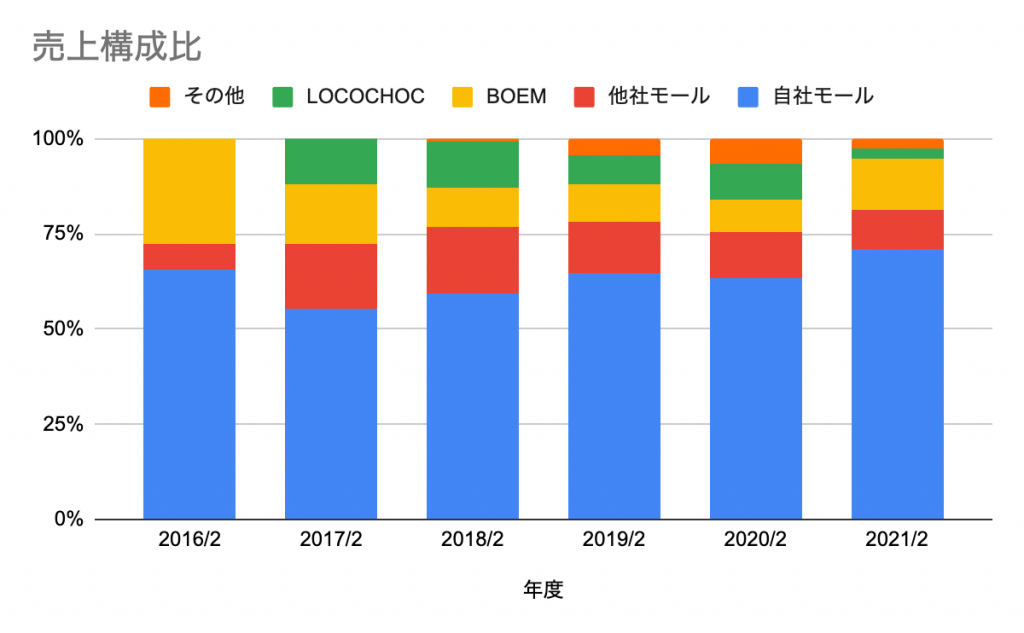

売上構成比を見てみると、提供サービスは増えてはいるものの、売上の大半は未だ自社モール(LOCONDO.jp)により占められていることがわかる。

市場:1兆を超える靴市場がどれだけEC化するか

ロコンドのプラットフォームでは靴以外の商品も売ってはいるが、やはり中心となるのは靴。

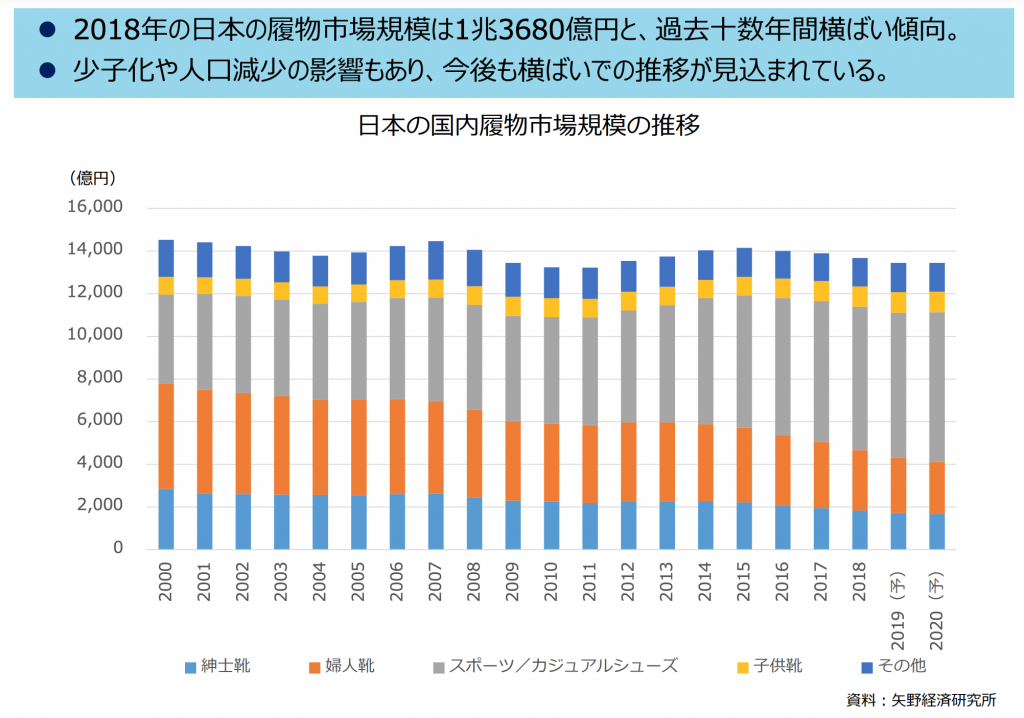

そこで、リアル店舗も含めた靴全体の市場規模を見てみると、2018年には1兆3680億円程度の規模となっている。多少の減少傾向は見て取れるが、顕著な変化は見られない状況である。

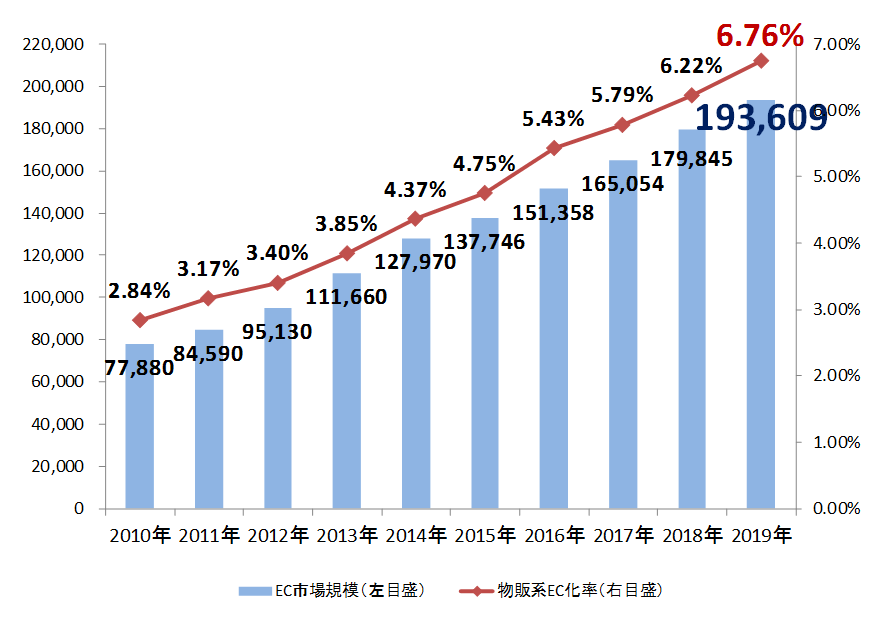

2019年における日本の物販系EC化率は6.76%とされていることから、靴の市場規模は924億円と推定される。2021年2月期のロコンドの商品取扱高が205億円なので、靴のEC市場では22%程度のシェアを占めていると考えられる。

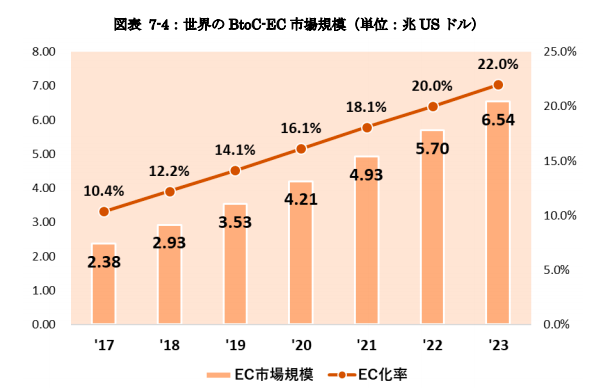

ただし、世界のEC化率は2019年時点で14.1%とされており、2023年には22%まで達すると予想されている。つまり、将来的には1,928億〜3,009億円ほどの市場規模に達するとも考えられる。

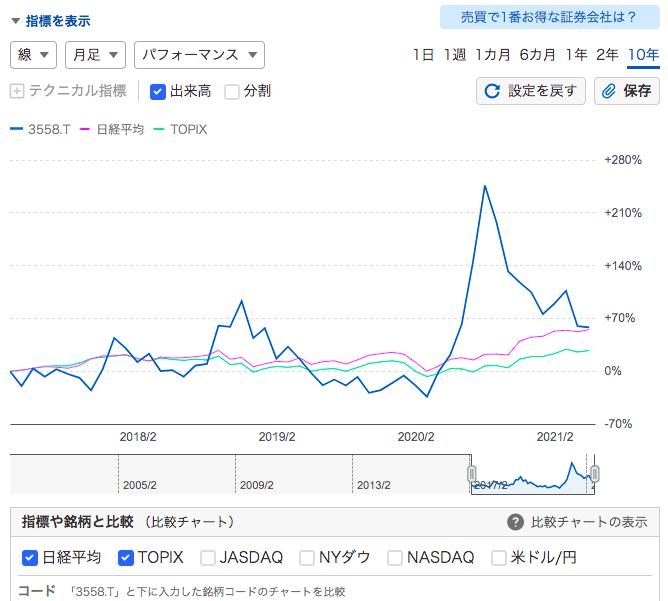

株価:コロナショックから6倍の上昇!

さてロコンドの株価推移だが、コロナショックの底値からわずか半年ほどで6倍にまで上昇をしている。

2017年3月からのパフォーマンスは日経平均と同じ程度。コロナショック前のパフォーマンスが冴えないのと、コロナショック後の急騰の後に再度下落していることにより、意外と控えめなパフォーマンスになっている。

今後:強力なライバルを独自サービスで押しのけていけるか?

日本における靴市場は、人口減少を考慮すると今後縮小ないしは横ばいで推移していくと考えられる。一方でEC化率はまだまだ続くことが考えられ、ロコンドが主戦場としているEC靴市場についてはしばらく成長していくだろう。

つまり、ロコンドを取り巻く市場環境については未来が明るいといえる。

だが、ECのマーケットは楽天・Amazon・Yahoo!といった強力なプレイヤーがひしめいている。ロコンドは靴に特化した独自の立ち位置で差別化を図っているが、同じファッション分野のECとしてはZOZO TOWNという強力なライバルも存在する。

リアル店舗の運営を中心としていた小売のABCマートもEC事業に参入している。

このような強力なライバルたちとの競争に生き残れるかどうかが、今後のロコンドの未来を左右するだろう。

その点、オムニプラットフォームサービスの構築やD2Cのコラボシューズ販売など、出店企業・エンドユーザーの双方に対して価値を提供できているのは、競争に勝つ上でのロコンドの優位性につながると考える。

コメント